تاريخي

آثار

مبادلة العملات الأجنبية، والمعروفة باسم مقايضة العملات الأجنبية، هي اتفاق بين طرفين أجنبيين لتبادل العملات. تستلزم الاتفاقية تبادل مدفوعات أصل القرض والفائدة على القرض بعملة واحدة مقابل مدفوعات أصل القرض والفائدة على القرض بعملة أخرى متساوية القيمة.

عندما يتم الاحتفاظ بالصفقة مفتوحة بين عشية وضحاها، يتم إضافة سعر المبادلة أو خصمه باعتباره سعر فائدة متجدد. عندما يتم تمديد المركز، يتم إضافة سعر المقايضة أو خصمه مرة واحدة لكل يوم من أيام الأسبوع.

لقد أعطت تقنيات الشموع اليابانية، التي تعتمد على التكتيكات العسكرية لتلك الفترة، للمتداولين ميزة قبل فترة طويلة من الرسوم البيانية الشريطية والنقطة والرقمية، بينما تطورت إلى استراتيجية جذابة لأسواق اليوم السريعة والتي لا يمكن التنبؤ بها.

ما هي فوائد استخدام الشموع اليابانية؟

وفيما يلي ثلاثة أسباب مقنعة لاستخدام الشمعدانات اليابانية:

تأثيرات بصرية ديناميكية

تعتبر الشموع اليابانية أكثر وضوحًا ووضوحًا وجاذبية للعين من أدوات الرسوم البيانية الأخرى، حيث توفر منظورًا بالأشعة السينية لتحركات الأسعار والصحة العاطفية للسوق المختارة لأي شخص من المبتدئ إلى المخضرم المخضرم. ويمكن استخدام هذا لتقييم كيفية إدراك السوق للأحداث الأساسية المهمة.

تم تحسين تقنيات التحليل الفني

معظم تقنيات التحليل الفني الأخرى، مثل الاتجاه الكلاسيكي، والنمط، وتحليل الزخم، بالإضافة إلى مؤشرات إيشيموكو كينكو هيو أو مؤشرات ديمارك الأكثر تطوراً، تكمل الشموع اليابانية. ويرجع ذلك إلى حقيقة أن الرسوم البيانية الشمعدانية والمخططات الشريطية تستخدم نفس نقاط بيانات دورة التداول الأربع: الفتح والأعلى والمنخفض والإغلاق.

التوقيت هو كل شيء

تعتبر الشموع اليابانية مؤشرًا رائدًا فريدًا من نوعه يعمل على تحسين توقيت الدخول والخروج في التداول. وقد يتم توفير إشارات الانعكاس في بضع جلسات فقط، مما يمنحها ميزة كبيرة مقارنة بالإجراءات الأخرى التي قد تستغرق أسابيع. وهذا هو السبب في أن أساليب الشموع اليابانية تعد تكتيكًا أكثر جاذبية في الأسواق سريعة الوتيرة والمتقلبة اليوم.

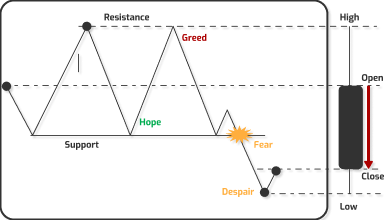

سيكولوجية الأسعار وحركة الأسعار الجوهرية

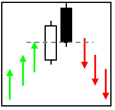

الشمعدان الهابط أو الأسود هو توضيح لحركات الأسعار الجوهرية وعلم النفس الذي تم تكثيفه في الرسم البياني الخطي أعلاه.

خلال الجلسة الأولى، ينخفض السعر، محققًا مستوى منخفضًا، قبل أن يرتفع في النهاية ويتضاعف في القيمة. يتناقص عدد المشترين في السوق عند هذه النقطة المرتفعة للغاية، مما يوفر فراغًا لتنهار الأسعار وتعود إلى الانخفاض السابق، الذي أصبح متأصلًا نفسيًا في أذهاننا.

يخضع المشاركون في السوق لدائرة من المشاعر الإنسانية التي يسترشد بها أداء الربح والخسارة (الأمل والجشع والخوف).

على افتراض أننا مشترين، لدينا "أمل" في عودة الارتفاع من الدعم، و"الجشع" للجولة الثانية المربحة، مع توقعات غريزية لارتفاع جديد، وأخيرًا وليس آخرًا، "الخوف" من احتمال "فهم الأمر بشكل خاطئ" مع فشل السعر. عند المقاومة، و"اليأس" من المجهول حيث يتسارع السعر هبوطًا من خلال الدعم، ويستسلم في النهاية إلى منطقة مجهولة.

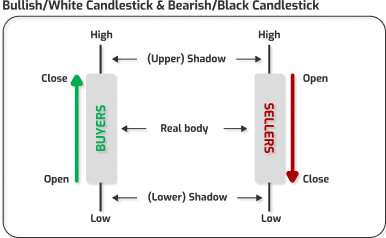

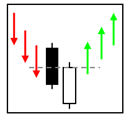

بناء الشمعدان

الشمعدان الهابط أو الأسود هو توضيح لحركات الأسعار الجوهرية وعلم النفس الذي تم تكثيفه في الرسم البياني الخطي أعلاه.

الشمعدان الصاعد أو الأبيض

يشير إلى أن سعر إغلاق الجلسة كان أعلى من سعر افتتاح الجلسة. يشير هذا إلى أن المشترين فقدوا السيطرة وأمضوا وقتًا أطول في الضغط من أجل رفع الأسعار.

الشمعدان الهابط أو الأسود

يشير إلى أن سعر افتتاح الجلسة كان أعلى من سعر إغلاق الجلسة. يشير هذا إلى أن البائعين حافظوا على سيطرتهم وأمضوا وقتًا أطول في الضغط من أجل سعر أقل.

الشمعدان الهابط أو الأسود

"الجسم الحقيقي" هو المنطقة المستطيلة للشمعة التي تقع بين الجلسات المفتوحة والختامية. ويرمز "الجسد الحقيقي" إلى الالتزام الكامل للسوق و"جوهر سيكولوجية السوق"، كما وصفها رسامو الرسوم البيانية اليابانيون.

الظلال (العلوي/السفلي)

يشار إلى الخطوط الرفيعة الممتدة من "الأجسام الحقيقية" الصعودية/البيضاء أو الهبوطية/السوداء باسم "الظلال" (العلوي/السفلي) وتشير إلى أقصى درجات الجلسة. وتكشف "الظلال" أيضًا عن المكان الذي تحول فيه الزخم.

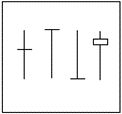

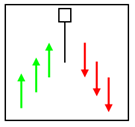

دوجي (دراجة دوجي)

الإشارة

إن التردد، وقابلية التأثر، وعدم اليقين كلها إشارات يمكن أن تكون محايدة أو تسبب انعكاسا.

المتطلبات الأساسية

الافتتاح والإغلاق عند أو قريبين من نفس المستوى.

عاقبة

إنه أمر بالغ الأهمية في اكتشاف قمم السوق لأنه ليس من أعراض السوق المتناقضة، عندما يكون المشترون والبائعون في حالة من التوازن. وفي الأسواق المتقلبة، حيث يؤكد فقط الوضع غير المستقر، فإنه ليس له أهمية.

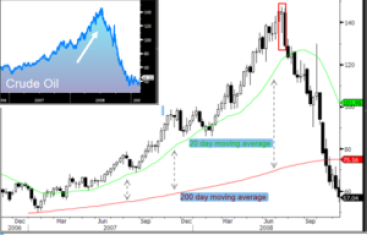

الشكل 1. مع إظهار المتوسطين المتحركين لـ 20 و200 يوم تباعدًا متزايدًا، يمثل نموذج دوجي ذروة الصعود المذهل للنفط الخام.

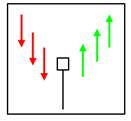

هامر (تاكوري)

الإشارة

عندما يلاحظ في اتجاه هبوطي، فإن هذا يمثل انعكاسا صعوديا.

المتطلبات الأساسية

يجب أن يكون موجودا في اتجاه هبوطي.

عادة ما يكون طول الظلال السفلية ضعف طول الجسم الحقيقي، والذي يجب أن يكون عند قمة الشمعة.

عادة ما يكون طول الظلال السفلية ضعف طول الجسم الحقيقي، والذي يجب أن يكون عند قمة الشمعة.

عاقبة

يبدو أن السوق "يحقق" قاعًا. ويشير الظل السفلي إلى نتيجة سلبية. يتم رفض مستوى السعر.

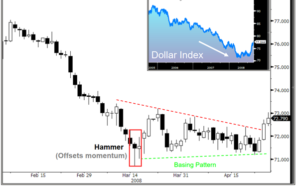

الشكل 2. بعد الانخفاض الممتد في مؤشر Dollartrade المرجح، حقق هامر مستوى منخفضًا حاسمًا. وبعد ذلك، يظهر النمط السفلي، مما يشير إلى أن السوق يتعافى.

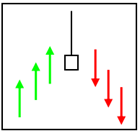

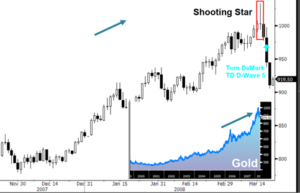

شوتنج ستار (ناجاري بوشي)

الإشارة

انعكاس هبوطي.

المتطلبات الأساسية

يجب أن يكون في اتجاه تصاعدي.

يجب أن يكون طول الظل العلوي ضعف طول الجسم الحقيقي الذي يجب أن يكون أسفل الشمعة على الأقل.

يجب أن يكون طول الظل العلوي ضعف طول الجسم الحقيقي الذي يجب أن يكون أسفل الشمعة على الأقل.

عاقبة

ويشير الابتلاع إلى انتقال السلطة بين المشترين والبائعين، حيث يطغى الفائز على الاتجاه السابق.

يرمز إلى "مشكلة النفقات العامة". يظهر الظل الأعلى رفض مستوى السعر للاتجاه الصعودي. من الناحية المثالية، يجب أن تكون الفجوات منفصلة عن الجسم الأصلي السابق، ولكن هذا ليس مطلوبًا.

الرجل المشنوق (كاراكاسا)

الإشارة

انعكاس هبوطي.

المتطلبات الأساسية

يجب أن يكون في اتجاه تصاعدي.

عادة ما يكون طول الظلال السفلية ضعف طول الجسم الحقيقي، والذي يجب أن يكون عند قمة الشمعة.

يجب أن تقع الشمعة الهابطة ضمن 50% من الجلسة الصاعدة الأصلية لتأكيد الجلسة التالية.

عادة ما يكون طول الظلال السفلية ضعف طول الجسم الحقيقي، والذي يجب أن يكون عند قمة الشمعة.

يجب أن تقع الشمعة الهابطة ضمن 50% من الجلسة الصاعدة الأصلية لتأكيد الجلسة التالية.

عاقبة

وكان الاتجاه الصعودي هو العامل الدافع، مما أدى إلى وجود فجوة أعلى. ومع ذلك، يسيطر البائعون على السوق ويحددون أدنى مستوى خلال اليوم. قبل إغلاق التداول، يقوم المشترون بعكس الاتجاه ودفع السعر إلى الأعلى. تؤكد الشمعة الهابطة للجلسة التالية الانعكاس.

الشكل 4. بعد الاختراق من قناة الاتجاه الصاعد لعدة أشهر، يشير الرجل المشنوق إلى قمة مهمة في عائدات الحكومة الأمريكية طويلة الأجل.

لعب فجوات الأسعار المرتفعة/لعب فجوات الأسعار المنخفضة

الإشارة

استمرار صعودي عندما تصل الفجوات.

استمرار هبوطي عندما تنخفض الفجوات.

استمرار هبوطي عندما تنخفض الفجوات.

المتطلبات الأساسية

تكون حركة السعر مزدحمة بالقرب من أعلى مستوياتها (فجوة الأسعار المرتفعة) أو أدنى مستوياتها (فجوة الأسعار المنخفضة)، مما يؤدي إلى استقرار الاتجاه السائد، ثم فجوة أبعد في اتجاه الاتجاه الحالي.

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس بالضرورة الظل.

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس بالضرورة الظل.

عاقبة

توصف الفجوة بأنها حركة للخارج، إما لأعلى أو لأسفل، والتي تواصل اتجاه الاتجاه. إنها القدرة على التحرر من فترة التقييد المفروضة.

الشكل 5. الروبل الروسي في اتجاه هبوطي كبير على الرسم البياني. توقف السعر لفترة وجيزة هنا لتجميع الزخم. تنخفض فجوات الأسعار بعد اختراق خط الدعم الذي يحدد قاع فترة التوحيد، ليبدأ الاتجاه الهبوطي الحالي بقوة متزايدة.

خط تثبيت الحزام (يوريكيري)

الإشارة

بعد الاتجاه الهبوطي، يفتح عقد الحزام الصعودي عند القاع ويغلق عند قمة الشمعة أو حولها.

بعد الارتفاع السابق، يفتح عقد الحزام الهبوطي على أعلى مستوى وينتهي عند أو بالقرب من الشمعة.

بعد الارتفاع السابق، يفتح عقد الحزام الهبوطي على أعلى مستوى وينتهي عند أو بالقرب من الشمعة.

المتطلبات الأساسية

يجب أن يكون الجسم بلون معاكس للاتجاه الحالي.

يجب أن تكون هناك فجوة كبيرة، ولا يوجد ظل عند الفتح، وجسم طويل بشكل ملحوظ.

يجب أن تكون هناك فجوة كبيرة، ولا يوجد ظل عند الفتح، وجسم طويل بشكل ملحوظ.

عاقبة

الأكثر أهمية إذا كانت مسبوقة باتجاه سائد وتؤكد المقاومة عند إغلاق اليوم التالي. يوريكيري هي عبارة مصارعة سومو يابانية تعني "ادفع خصمك خارج الحلبة بينما تمسك بحزامه".

الشكل 6: افتتح اليورو أعلى بشكل حاد من إغلاق اليوم السابق، ثم تراجع لبقية اليوم، وأغلق على شمعة هبوطية طويلة.

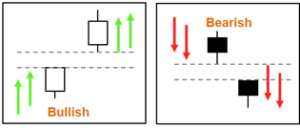

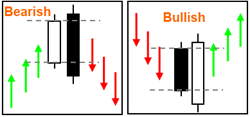

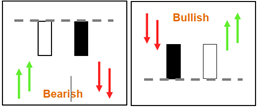

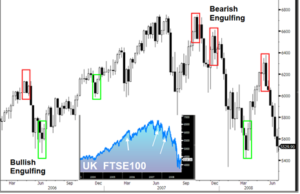

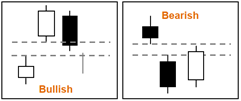

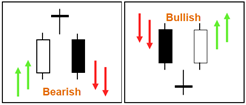

الابتلاع (تسوتسومي)

الإشارة

انعكاس هبوطي عند العثور عليه في الاتجاه الصعودي.

انعكاس صعودي عند العثور عليه في اتجاه هبوطي.

انعكاس صعودي عند العثور عليه في اتجاه هبوطي.

المتطلبات الأساسية

من المهم أن تكون موجودًا ضمن الاتجاه المعني (انظر أعلاه).

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس الظل بالضرورة.

بالنسبة للإبتلاع الصعودي، يجب أن تكون الشمعة الثانية بيضاء، بينما بالنسبة للإبتلاع الهبوطي، يجب أن تكون الشمعة الثانية سوداء.

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس الظل بالضرورة.

بالنسبة للإبتلاع الصعودي، يجب أن تكون الشمعة الثانية بيضاء، بينما بالنسبة للإبتلاع الهبوطي، يجب أن تكون الشمعة الثانية سوداء.

عاقبة

ويشير الابتلاع إلى انتقال السلطة بين المشترين والبائعين، حيث يطغى الفائز على الاتجاه السابق.

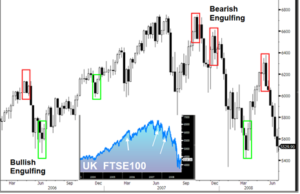

الشكل 7. تسلسل لإشارات الانغماس (الهبوطية/الصاعدة) في سوق أسهم FTSE في المملكة المتحدة عند نقاط التأرجح الرئيسية.

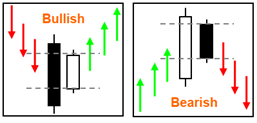

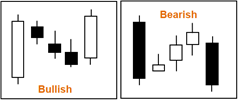

الحرامي (الحرامي)

الإشارة

انعكاس صعودي عند العثور عليه في اتجاه هبوطي.

انعكاس هبوطي عند العثور عليه في الاتجاه الصعودي.

انعكاس هبوطي عند العثور عليه في الاتجاه الصعودي.

المتطلبات الأساسية

أما الجسد الحقيقي الثاني فهو صغير الحجم وينحصر داخل الجسم الحقيقي من الجلسة السابقة.

عاقبة

تفقد القوة المهيمنة الدعم وقد تتحول في الاتجاه الخاطئ. وينعكس هذا الاتجاه عندما تلد الشمعة الحامل أو الأم شمعة صغيرة.

الشكل 8. يستخدم Harami إشارة TD-Combo الخاصة بـ Tom DeMark لقطع أدنى المستويات الحاسمة خلال دورة استنفاد السوق القصوى (9-13-9).

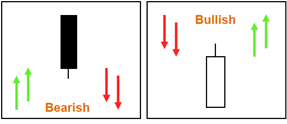

خط الثقب (كيريكومي)

الإشارة

انعكاس صعودي.

المتطلبات الأساسية

يجب أن يكون في اتجاه هبوطي.

في نهاية فترة الركود، هناك شمعة هبوطية طويلة. تبدأ الجلسة التالية بفتحة منخفضة ثم تنعكس بعد ذلك إلى فتحة أعلى، كل ذلك ضمن 50% من الجسم الحقيقي للجلسة السابقة.

في نهاية فترة الركود، هناك شمعة هبوطية طويلة. تبدأ الجلسة التالية بفتحة منخفضة ثم تنعكس بعد ذلك إلى فتحة أعلى، كل ذلك ضمن 50% من الجسم الحقيقي للجلسة السابقة.

عاقبة

وكان المحرك الرئيسي هو الاتجاه الهبوطي، الذي دفع الأسعار إلى الانخفاض. ولكن هناك انعكاس جيد قبل نهاية التداولات وهو ما يعوض الانخفاض الأخير. يتم ترك البائعين مع الشكوك حول موقفهم.

الشكل 9. بعد الانخفاض الحاد الذي خرق مؤقتًا الحد السفلي من مؤشر البولنجر باند، يستعيد نمط شمعة الخط الثاقب الصاعد السيطرة.

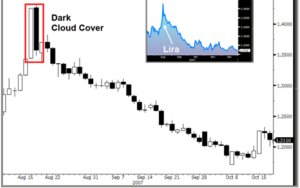

الغطاء السحابي الداكن (كابوسي)

الإشارة

انعكاس هبوطي.

المتطلبات الأساسية

يجب أن يكون في اتجاه تصاعدي.

يتم تمييز نهاية الاتجاه الصعودي بشمعة صاعدة طويلة. تبدأ الجلسة اللاحقة أعلى ثم أقل في النهاية، مع بقاء الجسم الحقيقي ضمن 50٪ من الجلسة السابقة.

يتم تمييز نهاية الاتجاه الصعودي بشمعة صاعدة طويلة. تبدأ الجلسة اللاحقة أعلى ثم أقل في النهاية، مع بقاء الجسم الحقيقي ضمن 50٪ من الجلسة السابقة.

عاقبة

وكان المحرك الأساسي هو الاتجاه الصعودي، الذي دفع الأسعار إلى الارتفاع. ومع ذلك، هناك انعكاس سلبي قبل نهاية التداول، مما يلغي التقدم الأخير. أولئك الذين كانوا ينتظرون فرصة المشاركة يمكنهم القيام بذلك أخيرًا.

الشكل 10. عند قمة الارتفاع وبداية الاتجاه الهبوطي، يظهر نمط الغطاء السحابي الداكن.

الملقط العلوي/الملقط السفلي

الإشارة

يشير القاع الملقط إلى انعكاس صعودي على المدى القصير.

تشير قمم الملقط إلى انعكاس هبوطي على المدى القصير.

تشير قمم الملقط إلى انعكاس هبوطي على المدى القصير.

المتطلبات الأساسية

يومين متتاليين تكون فيهما درجات الحرارة العالية والمنخفضة متماثلة. لون الشمعة غير مهم، ويمكن أن يتكون الملقط من أجسام حقيقية و/أو ظلال و/أو دوجي. الجسم الأول الطويل، والجسم الفعلي الثاني الصغير مثالي.

عاقبة

ويشير الابتلاع إلى انتقال السلطة بين المشترين والبائعين، حيث يطغى الفائز على الاتجاه السابق.

يشير ارتفاعان أو انخفاضان متتاليان إلى وجود دعم أو مقاومة. في الجلسة الثانية، تتبدد أي قوة كان لدى السوق في الجلسة الأولى. في الرسوم البيانية الأسبوعية/الشهرية، يعد هذا نمطًا بارزًا بشكل خاص.

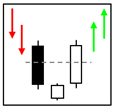

نجمة الصباح (سانكاوا آك نو ميوجيو)

الإشارة

انعكاس صعودي.

المتطلبات الأساسية

يجب أن يكون موجودا ضمن الاتجاه الهبوطي.

في نهاية فترة الانكماش، تظهر شمعة هبوطية طويلة.

الجلسة القادمة لها نطاق محدود ومن المرجح أن تكون أقل. الشمعة التالية هي شمعة طويلة صعودية ترتفع أكثر من 50٪ من الشمعة الهابطة السابقة.

في نهاية فترة الانكماش، تظهر شمعة هبوطية طويلة.

الجلسة القادمة لها نطاق محدود ومن المرجح أن تكون أقل. الشمعة التالية هي شمعة طويلة صعودية ترتفع أكثر من 50٪ من الشمعة الهابطة السابقة.

عاقبة

وكان الدافع الرئيسي هو الاتجاه الهبوطي، الذي شجع الأسعار على الانخفاض. ومن ناحية أخرى، تنذر الجلسة القصيرة التالية بتحول محتمل في الرأي. في علم التنجيم، يظهر عطارد، كوكب نجمة الصباح، قبل شروق الشمس. وأخيراً، تؤكد الجلسة الثالثة نتائج الجلستين السابقتين وترفع المستوى.

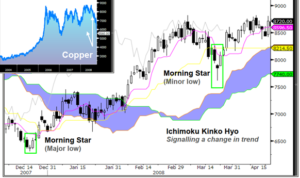

الشكل 12. يشهد النحاس انعكاسات نجم الصباح عند أدنى مستوياته الرئيسية والثانوية، حيث يشير إيشيموكو كينكو هيو إلى تغير الاتجاه.

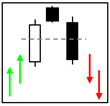

نجمة المساء (سانكاوا يوي نو ميوجيو)

الإشارة

عندما يتم اكتشافه في اتجاه صعودي، فهذا مؤشر انعكاس هبوطي.

المتطلبات الأساسية

يجب أن يكون موجودا ضمن الاتجاه الصعودي.

في الجزء العلوي من الارتفاع، هناك شمعة صعودية طويلة. الجلسة التالية لها نطاق صغير ويميل إلى فجوة أعلى. تتبع ذلك شمعة طويلة هابطة، تليها شمعة هابطة قصيرة.

في الجزء العلوي من الارتفاع، هناك شمعة صعودية طويلة. الجلسة التالية لها نطاق صغير ويميل إلى فجوة أعلى. تتبع ذلك شمعة طويلة هابطة، تليها شمعة هابطة قصيرة.

عاقبة

وكان المحرك الأساسي هو الاتجاه الصعودي، الذي دفع الأسعار إلى الارتفاع. ومن ناحية أخرى، تنذر الجلسة القصيرة التالية بتحول محتمل في الموقف. يظهر كوكب المساء "الزهرة" في علم التنجيم قبل حلول الظلام. وأخيرًا، تتحقق الجلسة الثالثة من الجلسة الثانية وتدفع السعر إلى الانخفاض.

الشكل 13. أثناء التكوين العلوي لمؤشر S&P500، كانت هناك سلسلة من الانعكاسات المسائية. مع ضعف الزخم الصعودي، يؤكد مؤشر الزخم مؤشر القوة النسبية على التباعد الهبوطي على المحور السفلي.

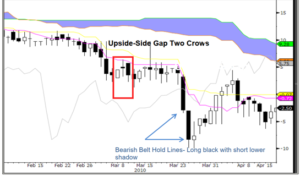

Upside-Gap اثنين من الغربان

الإشارة

يشير النموذج الهبوطي إلى انعكاس نحو الأعلى.

المتطلبات الأساسية

تبدأ الجلسة الأولى بشمعة بيضاء طويلة، يليها جسم أسود مفرغ. ويكمل النمط شعلة سوداء ثالثة تبتلع جسد اليوم الأول.

عاقبة

السوق في اتجاه صعودي وقد وصل مؤخرًا إلى أعلى مستوى جديد على الإطلاق. يفشل السوق في الحفاظ على مكانته ويتبعه جسمان مظلمان ينموان في الطول. يكتسب البائعون السيطرة تدريجيًا. إذا لم يستعيد السعر قوته في الجلسة الرابعة، فقد يسود الاتجاه الهبوطي.

الشكل 14. تنذر الفجوة الصعودية في فروق أسعار المبادلة الأمريكية لأجل 10 سنوات بانخفاض وشيك، والذي يتجسد بعد أسبوع واحد فقط في شكل شمعتين هبوطيتين متتاليتين، مما يؤكد استنفاد الاتجاه الصعودي.

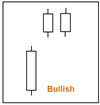

ثلاثة جنود البيض

الإشارة

بعد اتجاه هبوطي أو سوق محدد النطاق، يشير النمط الصعودي إلى القوة.

المتطلبات الأساسية

ثلاث جلسات متتالية من الشموع البيضاء الطويلة، تغلق كل منها عند أو بالقرب من الارتفاع السابق. تبدأ كل شمعة عند أو بالقرب من نطاق جسم الشمعة السابقة.

عاقبة

ثلاث جلسات شموع بيضاء طويلة على التوالي، تغلق كل منها عند أو حول الارتفاع السابق. تبدأ كل شمعة عند أو بالقرب من نطاق جسم الشمعة السابقة.

الشكل 15. مع الحرامي الصاعد، يتنبأ BB&T مبدئيًا بانعكاس الاتجاه الهبوطي السابق (أبيض صغير، يتبع اللون الأبيض الغامر). بعد ذلك، يظهر نمط الجنود الثلاثة البيض، مما يشير إلى تحول في الزخم نحو الاتجاه الصعودي، والذي يتم تعزيزه بشكل أكبر من خلال تقاطع MACD الإيجابي.

ثلاثة الغربان السوداء

الإشارة

تتم الإشارة إلى تصحيح السوق من خلال نمط هبوطي.

المتطلبات الأساسية

ثلاث جلسات من الشموع السوداء الممتدة، كل منها تغلق أقل من السابقة وكلها عند أو بالقرب من أدنى مستوياتها. تبدأ الشموع المتتالية داخل نطاق جسم الشمعة السابقة.

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس الظل بالضرورة.

الجسم الحقيقي الثاني (المفتوح والمغلق) يبتلع الجسم الحقيقي للجلسة المسبقة، وليس الظل بالضرورة.

عاقبة

يشير نموذج الغربان الثلاثة السود إلى تحول في ضغط البيع إلى الجانب السلبي. الأجساد طويلة والظلال قليلة. هذا النمط هو الأنسب للمتداولين على المدى الطويل الذين سينتظرون حتى يكتمل الثلاثة لتأكيد تصحيح السوق.

شكل 15. مع الحرامي الصاعد، يشير BB&T إلى اختتام الاتجاه الهبوطي السابق (أبيض صغير، يتبع اللون الأبيض الغامر). بعد ذلك، يظهر نموذج الجنود الثلاثة البيض، مما يشير إلى تحول في الزخم نحو الاتجاه الصعودي، والذي يدعمه تقاطع قوي آخر لمؤشر MACD.

تاسوكي جاب

الإشارة

عندما يحدث فجوات في تاسوكي، فمن المرجح أن يستمر الاتجاه الصعودي.

عندما يحدث فجوات تاسوكي للأسفل، فمن المرجح أن يستمر الاتجاه الهبوطي.

عندما يحدث فجوات تاسوكي للأسفل، فمن المرجح أن يستمر الاتجاه الهبوطي.

المتطلبات الأساسية

تظهر فجوة تاسوكي صعودية، ثم تتبعها شمعة بيضاء وشمعة سوداء، ويفضل أن تكون متساوية الحجم. تشتعل الشمعة السوداء الثانية داخل الجسم المادي ثم تنطفئ في الأسفل. فجوة تاسوكي الهبوطية هي العكس القطبي.

عاقبة

وفي الجلسة الثالثة لا تغلق الفجوة بشكل كامل مما يشير إلى أن الاتجاه الحالي سيستمر. ومع ذلك، إذا تم ملء الفجوة، فقد تم اختراق الدعم أو المقاومة، وتم إبطال المزاج المتفائل أو الهبوطي.

الشكل 17. يرتفع السعر نحو سحابة إيشيموكو، محاولًا اختراقها، ثم يتراجع بسلسلة من الشموع البيضاء التي تملأ فجوة الجلسة السابقة في الرسم البياني أعلاه.

فجوات الخطوط البيضاء جنبًا إلى جنب

الإشارة

نمط الاستمرارية الصعودية.

المتطلبات الأساسية

تتميز الجلسة الأولى عادةً بشمعة بيضاء طويلة، يتبعها فتح فوق إغلاق الشمعة السابقة. حجم الدورتين الثانية والثالثة متشابه، وكلاهما أبيض اللون.

لا يتم إغلاق الفجوة بين الجلستين الأولى والثانية بنهاية الجلسة الثالثة.

لا يتم إغلاق الفجوة بين الجلستين الأولى والثانية بنهاية الجلسة الثالثة.

عاقبة

في الاتجاه الصعودي، هذا النمط هو الأكثر أهمية. ويشير هذا النمط إلى استمرار الميل الصعودي في وضع صعودي بالفعل.

الشكل 18. في اتجاه هبوطي مستدام، يخترق مؤشر IBEX سحابة إيشيموكو، ويتوقف مؤقتًا لمدة ثلاثة أشرطة داخلية بيضاء قصيرة، ثم يستأنف التداول بحجم قوي وأجسام سوداء ممتدة.

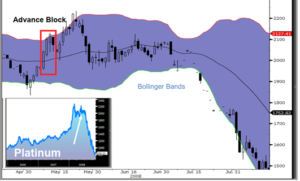

كتلة مسبقة

الإشارة

في الجزء العلوي من الاتجاه الصعودي الواضح، تظهر إشارة انعكاس هبوطية.

المتطلبات الأساسية

ثلاث شمعدانات بيضاء مثل ثلاثة جنود بيض، باستثناء الكتلة المتقدمة التي تتجه دائمًا نحو الأعلى.

أما الجلستين الثانية والثالثة فلهما ظلال علوية ممتدة ومفتوحة داخل جسم الجلسة السابقة.

أما الجلستين الثانية والثالثة فلهما ظلال علوية ممتدة ومفتوحة داخل جسم الجلسة السابقة.

عاقبة

كل شمعة ثورية تالية تكون أضعف من التي سبقتها، مما يشير إلى أن الارتفاع السابق يفقد الزخم. يحاول السوق الوصول إلى ارتفاعات غير مستدامة، وتشير الظلال إلى نقص قوة المركز.

الشكل 19. يكافح البلاتين لتحقيق قمم جديدة مع انتهاء الاتجاه الصعودي. تفتح كل شمعة داخل جسم الشمعة السابقة وتغلق على أطوال الجسم الأقصر تدريجيًا. يؤكد التأرجح الفاشل على الحد العلوي لمؤشر بولينجر على أن القمة قد تشكلت وأن الانعكاس في الطريق.

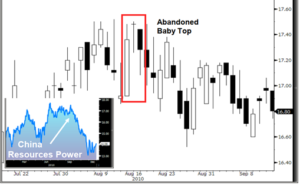

الطفل المهجور

الإشارة

في حالة الانكماش، يمكن رؤية انعكاس صعودي.

عندما يلاحظ في اتجاه صعودي، فإن هذا يمثل انعكاسا هبوطيا.

عندما يلاحظ في اتجاه صعودي، فإن هذا يمثل انعكاسا هبوطيا.

المتطلبات الأساسية

يجب أن تتناسب مع اتجاهاتهم المتميزة.

الجلسة الثانية عبارة عن شمعة دوجي ذات فجوات في اتجاه الاتجاه، تليها جلسة ثالثة ذات فجوات في الاتجاه المعاكس للجلسة الأولى.

الجلسة الثانية عبارة عن شمعة دوجي ذات فجوات في اتجاه الاتجاه، تليها جلسة ثالثة ذات فجوات في الاتجاه المعاكس للجلسة الأولى.

عاقبة

في محاولة أخيرة، تظهر فجوات في قوة الاتجاه، ولكن التغير السريع في الزخم يسحب السعر في الاتجاه المعاكس.

الشكل 20. في محاولة أخيرة، تظهر فجوات في قوة الاتجاه، لكن التغير السريع في الزخم يسحب السعر في الاتجاه المعاكس.

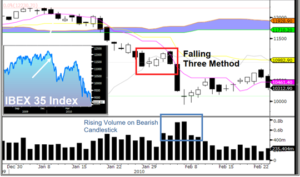

صعود ثلاثة طريقة / هبوط ثلاثة طريقة

الإشارة

عند "الارتفاع"، استمر في الاتجاه الصعودي.

عند "السقوط"، من المتوقع استمرار الهبوط.

عند "السقوط"، من المتوقع استمرار الهبوط.

المتطلبات الأساسية

الجلسة الأولى تكون في اتجاه الاتجاه، تليها سلسلة من 2-3 جلسات قصيرة الجسم، ويتم التداول بشكل مثالي في الاتجاه المعاكس للاتجاه، داخل نطاق الشمعة الأولى من الأعلى إلى الأدنى. وأخيرا، فإن تمرين الجسم الطويل يعيد اتجاه الاتجاه السابق.

عاقبة

يُنظر إلى الطريقة الثلاثة على أنها استراحة من التجارة والقتال. في أنماط المخططات الغربية، يشبه تكوين العلم أو الراية. يجب أن يكون للشمعتين الأولى والأخيرة أكبر حجم.

الشكل 21. في اتجاه هبوطي مستدام، يخترق IBEX سحابة إيشيموكو، ويتوقف مؤقتًا لمدة ثلاثة أشرطة داخلية بيضاء قصيرة، ثم يستأنف التداول بحجم قوي وأجسام سوداء ممتدة.

التعليمات

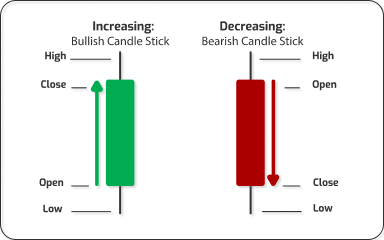

1. كيف يمكنك تحديد ما إذا كانت الشمعة صعودية أم هبوطية؟

تُستخدم مجموعات الألوان لتشفير أنماط الشموع بعدة طرق مختلفة. مجموعات الألوان الأكثر شعبية هي الأسود / الأبيض والأحمر / الأخضر. من الأفضل في بعض الأحيان التركيز على منطق بناء الشمعدان بدلاً من التركيز على ترميز الألوان. (انظر الصفحة 6 للحصول على التفاصيل.)

الجلسة الصعودية (الإيجابية)، على سبيل المثال، هي الجلسة التي يرتفع فيها السوق وينتهي عند مستوى أعلى مما افتتحه. وهذا يشير إلى أن المشترين كانوا مسؤولين. والعكس صحيح بالنسبة للجلسة الهبوطية (السلبية) التي ينخفض فيها السوق ويغلق على مستوى أقل من سعر الافتتاح.

الجلسة الصعودية (الإيجابية)، على سبيل المثال، هي الجلسة التي يرتفع فيها السوق وينتهي عند مستوى أعلى مما افتتحه. وهذا يشير إلى أن المشترين كانوا مسؤولين. والعكس صحيح بالنسبة للجلسة الهبوطية (السلبية) التي ينخفض فيها السوق ويغلق على مستوى أقل من سعر الافتتاح.

2. ما هي أهمية "الجسد الحقيقي" للشمعدان وظله؟

المنطقة المستطيلة للشمعدان، والمعروفة أيضًا باسم "الجسم الحقيقي"، وفقًا لمحللي الشموع اليابانية، هي "جوهر سيكولوجية السوق"، حيث يتم الاحتفاظ بالالتزام الكامل. وفي الوقت نفسه، فإن النطاقات السعرية القصوى للجلسة هي الظلال، وهي عبارة عن خطوط عمودية رفيعة ("فتيل" الشمعة). كما أنها مهمة وتمثل توازن يين ويانغ. وهي تظهر أن الزخم قد تحول.

3. ما هي المبادئ الأساسية التي ينبغي استخدامها لتأكيد إشارة الشمعدان؟

يعد العثور على مجموعة من الإشارات لإنشاء بيئة التداول أمرًا بالغ الأهمية، لأنه يزيد من احتمالية نجاح نمط الشمعدان. هذا هو المكان الذي تتصادم فيه الأساليب الشرقية والغربية، حيث تجمع بين المرشحات الأساسية مثل الاتجاه والزخم مع مؤشرات إيشيموكو كينكو هيو أو مؤشرات ديمارك الأكثر تقدمًا.

بعد ذلك، من الأفضل انتظار تأكيد السعر واستمراره فوق مستوى معين قبل اتخاذ قرار التداول. وأخيرا، يجب أن يكون لكل إشارة ملف تعريف مناسب للمخاطر / المكافآت من أجل تعزيز حياة السوق الناجحة.

بعد ذلك، من الأفضل انتظار تأكيد السعر واستمراره فوق مستوى معين قبل اتخاذ قرار التداول. وأخيرا، يجب أن يكون لكل إشارة ملف تعريف مناسب للمخاطر / المكافآت من أجل تعزيز حياة السوق الناجحة.

4. ما هي أفضل الأطر الزمنية للشموع لاستخدامها؟

يكمن جمال الشموع اليابانية في إمكانية استخدامها في أي إطار زمني. في الواقع، يمكننا تحسين معدل نجاح الإشارات بشكل كبير عن طريق استخدام أطر زمنية مختلفة لتأكيدها. على مقياس s/t، يمكن الاعتماد على الرسوم البيانية اللحظية لمدة 15 دقيقة لتوضيح نقاط الدخول/الخروج، في حين أن الرسوم البيانية الأسبوعية مفيدة لتأكيدات l/t. علم النفس الجماعي، والسيولة، والتقلبات تحت الخط هي أهم المؤيدين.

5. ما هي الاختلافات في الشموع بين الأسواق؟

هناك فروق متواضعة في خصائص السوق. وتشمل هذه كل شيء بدءًا من خاصية التقلب المميزة للسوق (والتي تؤثر على حجم الشمعدان) وحتى إعدادات الفتح والإغلاق الافتراضية لهذه الجلسة.

على سبيل المثال، لدى Midmar Capital ساعات تداول تمتد 24 ساعة في ثلاث مناطق زمنية منفصلة. بالنسبة لأزواج العملات الرئيسية، يقع معظم المتداولين في أحد المعسكرات الثلاثة عند تحديد أي منها قريب من الاستخدام: أنتقل فقط إلى المنطقة الأصلية، مثل الولايات المتحدة أو أوروبا أو آسيا. 2) استخدام إغلاق استراتيجي لصرف العملات الأجنبية يتأثر بشدة بالأحداث الاقتصادية الرئيسية (وهذا يميل إلى التركيز على الولايات المتحدة). ج) زيادة حجم العملات الأجنبية. يمثل التداول في لندن 31% من إجمالي حجم تداول العملات الأجنبية. ومن ناحية أخرى، تمثل الولايات المتحدة 19٪ فقط من حجم تداول العملات الأجنبية العالمي.

على سبيل المثال، لدى Midmar Capital ساعات تداول تمتد 24 ساعة في ثلاث مناطق زمنية منفصلة. بالنسبة لأزواج العملات الرئيسية، يقع معظم المتداولين في أحد المعسكرات الثلاثة عند تحديد أي منها قريب من الاستخدام: أنتقل فقط إلى المنطقة الأصلية، مثل الولايات المتحدة أو أوروبا أو آسيا. 2) استخدام إغلاق استراتيجي لصرف العملات الأجنبية يتأثر بشدة بالأحداث الاقتصادية الرئيسية (وهذا يميل إلى التركيز على الولايات المتحدة). ج) زيادة حجم العملات الأجنبية. يمثل التداول في لندن 31% من إجمالي حجم تداول العملات الأجنبية. ومن ناحية أخرى، تمثل الولايات المتحدة 19٪ فقط من حجم تداول العملات الأجنبية العالمي.

6. لتأكيد إشارات الشمعدان، ما هي المؤشرات التي ينبغي استخدامها؟

من الأفضل استخدام مجموعة متنوعة من المؤشرات غير المترابطة مع سجل حافل إذا كنت تريد فرصة كبيرة للنجاح. أحد الأمثلة على ذلك هو البدء بدراسة الزخم التي تقيس مستويات ذروة الشراء/ذروة البيع، مثل مؤشر القوة النسبية أو مؤشر ستوكاستيك. وذلك لأن غالبية إشارات الشموع اليابانية موجهة نحو "الانعكاس" والمؤشرات التي تتوقع الانعكاسات ستعمل بشكل أفضل.

7. عندما يتعلق الأمر بإشارات الشموع، ما مدى موثوقيتها؟

كانت هناك دراسات مختلفة حول دقة إشارات الشموع التي تم اختبارها بشكل رجعي. ستختلف النتائج، بالطبع، وفقًا للشمعة المستخدمة، بالإضافة إلى ملفات تعريف إدارة المخاطر والأموال المستخدمة.